“并购王”顾家家居增速放缓,“不死心”曲线谋求喜临门

2018年以来,地产景气下行,家居行业红利逐步消退,伴随着以内竞争加剧,家具企业增速明显下滑。

2018的顾家家居赚足了眼球,大手笔并购频频,掀起行业洗牌热潮。频繁并购并表助推营收大增,然而净利润拐点已至,增速下滑似乎难以幸免。

4月18日晚间,顾家家居披露2018年度业绩报告,2018年实现营业总收入91.72亿,同比增长37.61%;实现归属于母公司所有者的净利润9.89亿,同比增长20.29%。同时,公司毛利率下降0.9%,净利率更是下降1.5%。

此前,4月15日,顾家家居与喜临门同时发布公告称,顾家家居与喜临门控股股东华易投资签订的《股权转让意向书》已经到期自动终止。上交所一纸问询直指其通过资管计划曲线谋求喜临门控制权的意图。

自2016年上市以来,顾家家居凭借精妙手法玩转资本,推动营收高速增长,然而其产业整合效应并不明显,以量取胜、粗放式增长路径的质疑不断。同时裹挟资本一路狂奔的过程中,也埋下了巨大的隐患。

毛利率下滑明显,销售费用居高不下

年报显示,顾家家居2018年实现营业总收入91.72亿,归属于母公司所有者的净利润9.89亿。

报告期内,投资收益同比增加39.5%,非经常性损益对公司业绩影响较大,合计1.71亿元,其中政府补助为1.84亿元。近三年顾家家居政府补助分别为1.84亿、1.78亿、1.49亿,占净利润比例平均在20%以上。

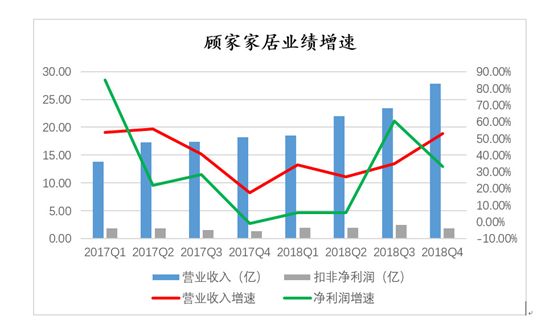

如上图,在顾家家居营收高速增长的背后,其营收增速于2017年四季度触底,与之相对应的是2018年2月以来,顾家家居并购的步伐明显加快;

净利润增速连续3个季度在5%以下,三季度出现大幅波动回升,但是2018年三季度以来地产销售明显下滑,家居企业普遍收缩。同时,2017年以来,顾家家居净利润增速明显低于营收增速,利润增长呈现疲态,长期高增速似乎难以持久。

顾家家居依托广开门店,加大营销投入,叠加高频并购的粗放式发展路径推高营收,但是其利润增长下滑已成定局。

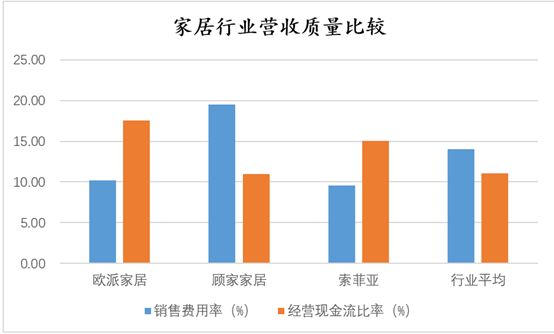

截止4月18日,东方财富Choice数据显示,已经披露2018年年报的18家家居企业中,剔除乐歌股份,行业平均销售费用率为14.01%,顾家家居对高达19.50%,而欧派家居与索菲亚则低于10%。顾家家居经营性现金流比率仅为11.01%,明显低于欧派家居与索菲亚。

记者进一步查阅其季度经营现金流情况发现,其现金流情况是从2018年一季度开始明显较少的。虽然第四季度回升明显,但是全年经营活动现金流量净额为10.09亿,减少超过1.36亿,与利润增速走出背离,无疑让其业绩情况失色不少。

值得注意的是,2018年顾家家居综合毛利率为36.37%,但是占营收56.08%的沙发产品,其毛利率同比减少1.59个百分点,而营业成本则同比增加42.81%。

软体家居领域,产品的设计研发是企业的“灵魂”,也是其核心竞争力。作为国内软体家居两大上市巨头之一,顾家家居一直宣称其打造强大的软装设计能力。2018年顾家家居研发费用为1.37亿,但是相比起高昂的广告费用却显得微不足道。较2017年几乎翻倍下,距离欧派家居6.32亿元依然差距巨大。

更尴尬的是,顾家家居长期与软体另一巨头敏华控股存在知识产权纠纷。天眼查显示,顾家家居设计开庭公告73条,侵害外观设计专利权纠纷47条,侵犯商标权10条,涉及敏华、红星美凯龙及其多家同业家具公司。其余劳务、运输、委托合同不等。

联姻喜临门貌似告吹,“贪吃蛇”埋下隐患

4月14日晚,顾家家居与喜临门同时公告,半年前顾家家居与喜临门控股股东东绍兴华易投资有限公司(下称华易投资)签署的《股权转让意向书》已到期自动终止。曾轰动家居行业的巨头收购案,时隔半年似乎已画上了句号。

然而,事情远不仅于此。一向精于资本运作的顾家家居,放任协议流产背后隐藏着深意。早在2018年10月份,喜临门面临股价大跌、资金危机之际,“趁火打劫”的顾家家居似乎已经下了一盘大棋:

意图豪掷13.8亿收购23%股权,刚好取得实控权;

耗资7,985.21 万元,增持喜临门2%股权,总计持有4.84股份,绕过5%举牌线;

4月3日,顾家家居联合子公司出资3.1亿元,通过资管计划认购喜临门股东华易可交债。顾家家居认购B级份额50%以上,承担90%亏损或盈利。于是,上交所都看不下去了,问询函20问中,17问质疑其协议终止、“财务投资”的资管计划与控制权意图的关联性。

至此,“醉翁之意”的顾家家居意图不言自明。绕过举牌线,通过资管计划可交债,规避重大资产重组,巧妙的谋求“喜临门”控制权。即便此举不成,粗略测算,以4月18日喜临门收盘价12.88元计算,顾家投入的3.1亿元,浮盈已超过40%。“并购之王”也可借此刷一波热度,何乐而不为!

收购“喜临门”出现波折,仅仅是顾家家居收购之旅的缩影。数据显示,2018年顾家家居通过资本收购Nick Scali Limited、Rolf Benz、Natuzzi、玺堡家居等品牌部分股权,共计花去了20多亿元人民币。同时,顾家家居还投资超过40亿在杭州大江东、嘉兴和黄冈建设新厂,扩充产线。

频繁收购的背后是顾家家居的频繁减持转让。顾家家居于2018年9月12日公开发行顾家转债1097.31万张,发行总金额10.97亿元。其中顾家集团出资5.2亿元,认购比例47.39%。其后2018年12月、2019年1月两次累计转让20%可转债。而2018年公司现金净流量为10.09亿,同比减少11.87%,前三季度则缺口更大,同比减少35%以上。

截止2018年底,顾家家居资产负债率为52.28%,较2017年上升13.65%。应付票据与账款为10.14亿,同比增加40.86%,商誉飙升至8.33亿,短期借款为1.20亿。与此同时,货币资金为15.92,但是剔除可转债10.97亿元,则同比减少44.13%。

4月18日,顾家家居拟向银行申请综合额度授信业务,授信总额不超过人民币 650,000 万元。顾家家居表示,在上述授信额度内,将根据生产经营筹划需要向银行进行贷款业务。

业内人士称,目前家居市场整体增长势头不如预期,受控于房地产限购与精装政策,其营业成本与引流瓶颈将极大挤压企业的发展空间。顾家家居或许会放缓扩张步伐,频繁的收购考验企业的现金流能力。

中国家居建材装饰协会秘书长胡中信表示,家居行业的暴利时代已经结束。在经济下行的大环境下,整个家居行业处于过剩状态。互相收购风险可控,但长远来看的话,收购之后,就是利益集团之间的博弈,可能会对品牌发展造成巨大风险。(来源:蓝鲸财经)

相关知识

“并购王”顾家家居增速放缓,“不死心”曲线谋求喜临门

顾家为何弃购喜临门?一年32亿疯狂并购 营收增速下滑

曲线入主?顾家家居谋局喜临门

激进并购之后,顾家家居能破局发展阻碍吗?

顾家喜临门交易流产,并购大戏就此落幕?| 前线

顾家与喜临门的并购终止,真的终止了吗?

终止收购喜临门 顾家家居床垫短板难补

顾家家居市值暴跌,董事长被立案调查,涉嫌内幕交易

洗碗机步入成长期,增速放缓

五家投资方一月内出资12亿“驰援”,顾家“强娶”喜临门落败

推荐资讯

- 1顾家家居37周年,家居电商的 73550

- 2小米电视卸载自带应用教程!手 72653

- 3灯塔组设计批评:光的背面 49743

- 4新中式设计,灰色调的空间,简 46823

- 5地暖机和壁挂炉有啥区别?装地 15563

- 6宝子们,看看这个意式极简风设 15546

- 7恭祝泰安文华里【武府】开工大 15518

- 8武汉新房甲醛治理,这些门道要 15458

- 9龙湖集团与蚂蚁集团达成战略合 14205

- 10解锁品质生活:A.O.史密斯 13605